ترکیب هیات رئیسه مجمع با حضور آقای حسینی به عنوان رئیس مجمع و نظارت آقایان نوریان و کلاهدوز و به دبیری آقای ثمره هاشمی تشکیل شد.

در این جلسه افزایش سرمایه شرکت از مبلغ 6.500.000 میلیون ریال به 16.000.000 میلیون ریال معادل 146 درصد از محل سود انباشته، آورده نقدی و مطالبات حال شده سهامداران به منظور جلوگیری از خروج وجه نقد، جبران مخارج سرمایه ای، مشارکت در افزایش سرمایه شرکت های سرمایه پذیر و اصلاح ساختار مالی و بهبود پرتفوی مشتمل بر توجیه لزوم افزایش سرمایه، چگونگی انجام و پرداخت مبلغ آن به تأیید اعضای هیأت مدیره رسیده است.

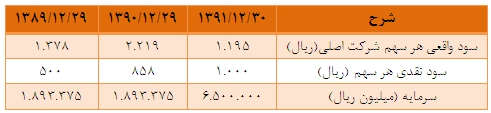

روند سودآوری و تقسیم سود

مبلغ سود خالص و سود تقسیم شده شرکت در سه سال مالی گذشته به شرح زیر بوده است.

نتایج حاصل از آخرین افزایش سرمایه

سرمایه شرکت در سال مالی 1391 برای اصلاح ساختار مالی و جبران مخارج سرمایه ای از مبلغ 1.893.375 میلیون ریال به مبلغ 6.500.000 میلیون ریال (معادل 243.3 درصد) از محل آورده نقدی، مطالبات حال شده سهامداران و سود انباشته افزایش یافت. این افزایش سرمایه در تاریخ 1391.04.19 به ثبت رسید.

هدف از افزایش سرمایه

شرکت سرمایه گذاری توسعه معادن و فلزات در نظر دارد به منظور جلوگیری از خروج وجوه نقد، جبران مخارج سرمایه ای انجام شده طی سال های مالی گذشته، مشارکت در افزایش سرمایه شرکت های سرمایه پذیر و اصلاح ساختار مالی و بهبود پرتفوی سرمایه گذاری ها، سرمایه خود را از مبلغ 6.500.000 میلیون ریال به 16.000.000 میلیون ریال از محل سود انباشته، آورده نقدی و مطالبات حال شده سهامداران افزایش دهد. گفتنی است در صورا عدم انجام افزایش سرمایه، کمبود نقدینگی در شرکت منجر به اخذ تسهیلات دریافتی و در نتیجه باعث افزایش در هزینه های مالی و پیرو آن کاهش سودآوری و عدم بهبود پرتفوی خواهد شد.

سرمایه گذاری مورد نیاز و منابع تأمین آن

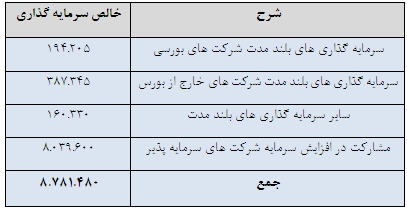

کل مبلغ سرمایه گذاری مورد نیاز برای تحقق اهداف یاد شده مبلغ 9.501.109 میلیون ریال و منابع تأمین آن به شرح جدول زیر است.

مبلغ افزایش سرمایه پیشنهادی و محل تأمین آن

1- 6.500.0000 میلیون ریال (معادل 100 درصد) از محل مطالبات حال شده و آورده نقدی سهامداران مطالبات حال شده و آورده نقدی سهامداران؛

2- 3.000.000 میلیون ریال (معادل 46 درصد) از محل سود انباشته؛

جبران مخارج سرمایه ای و مشارکت در افزایش سرمایه شرکت های سرمایه پذیر

شرکت سرمایه گذاری توسعه معادن و فلزات بعد از اجرای افزایش سرمایه قبلی و طی سال های اخیر (1392.07.30 الی 1392.05.31) بابت خالص افزایش سرمایه گذاری های بلند مدت از تاریخ آخرین افزایش سرمایه تا سال جاری اقدام به سرمایه گذاری خالص در شرکت های بورسی به مبلغ به مبلغ 194.205 میلیون ریال، شرکت های خارج از بورسس به مبلغ 387.345 میلیون ریال و سایر سرمایه گذاری های بلند مدت به مبلغ 160.330 میلیون ریال نموده است. همچنین مبلغ 8.039.600 میلیون ریال بابت مشارکت در افزایش سرمایه شرکت های سرمایه پذیر مصرف نموده است.

جبران مخارج سرمایه ای و مشارکت در افزایش سرمایه شرکت های سرمایه پذیر

اصلاح ساختار مالی و بهبود پرتفوی سرمایه گذاری ها

شرکت سرمایه گذاری توسعه معادن فلزات مبلغ 719.629 میلیون ریال را بابت اصلاح ساختار مالی و بهبود پرتفوی در نظر گرفته است. مصرف مبلغ مذکور در پرتفوی موجود شرکت که انتخاب آنها بر اساس سودآوری و سرمایه گذاری جذابیت دارد تخصیص می دهد شامل:

· شرکت های مذکور پذیرفته شده در بورس اوراق بهادار

· استفاده از فرصت های مناسب بابت عرضه سهام عمده از سوی سازمان خصوصی سازی (به صورت نقد و اقساط) و سایر سازمان ها و ارگانها و مشارکت در کنسرسیومها به منظور خرید سهام مدیریتی و بلوکی

· استفاده از فرصتهای بازار اولیه و طرح های جدید با تأکید خاص بر روی طرح ها با در نظر گرفتن مزیت های نسبی کشور در صنایع و چشم انداز مناسب آن صنایع در آینده، است

در راستای اجرای اصلاح ساختارمالی برای شرکت سرمایه گذاری توسعه معادن و فلزات نسبت های مالی مربوط به این موضوع، با فرض عدم انجام و اجرای افزایش سرمایه به شرح زیر خواهد بود.

سنجه اندازه گیری نسبت اهرمی، نسبت مجموع استقراض شرکت به حقوق صاحبان سهام آن تعریف می شود. در این سنجه اندازه گیری، به سرمایه در اختیار شرکت توجه می شود؛ بنابر این، بهترین معرف تصمیمات تأمین مالی، گذشته شرکت است.

مسأله مهم دیگر در محاسبه نسبت اهرمی شرکت، انتخاب بین ارزش دفتری و یا ارزش بازار در محاسبه حقوق صاحبان سهام شرکت می باشد. به نظر می رسد که بیشتر استدلال های نظری با در نظر گرفتن دفتری حقوق صاحبان سهام در محاسبه اهرم مالی شرکت شکل گرفته است. عده ای بر این باور هستند که نسبت های دفتری، نسبت های دهی، مورد هدف مدیریت شرکت را بهتر منعکس می کنند؛ ارزش بازار حقوق صاحبان سهام به فاکتورهای متعددی وابسته است که بعضاً خارج از کنترل شرکت می باشد. بنابراین، نسبت های بازار لزوماً منعکس کننده تغییر و تحولات روی دهنده در داخل شرکت نیست. در واقع، مدیران مالی شرکت اغلب به استفاده از نسبت های دفتری جهت اجتناب از اختلالات در برنامه ریزی مالی شرکت اذعان دارند. با توجه به این موارد، به کارگیری نسبت های دفتری جهت سنجش اهرم مالی شرکت توسط اکثر تحقیقات صورت گرفته موجه به نظر می رسد.

سنجه اندازه گیری نسبت مالکانه، حقوق صاحبان سهام به کل دارایی تعریف می شود. این نسبت نشان دهنده این است که به طور کلی چه مقدار از دارایی ها به صاحبان سهام تعلق دارد و در تفسیر با نسبت کل بدهی ها ارتباط نزدیک دارد.

این نسبت را می توان به نوعی مکمل نسبت های نقدینگی دانست، زیرا نشانگر محل تأمین نقدینگی از نوع استقراض یا عدم استقراض است.

با عنایت به آنچه بیان شده است، نسبت های مالی فوق با فرض انجام افزایش سرمایه نسبت به عدم افزایش سرمایه برای سال های آتی در شرکت سرمایه گذاری توسعه معادن و فلزات بهبود می یابد.

ارزیابی مالی طرح

بر اساس اطلاعات ارایه شده، بازده طرح افزایش سرمایه به شرح زیر است:

· نرخ بازده داخلی (IRR) معادل نرخ سودی است که سرمایه گذار می تواند با سرمایه گذاری در یک طرح بدست آورد. در واقع طرح، به سرمایه گذاری که در آن سپرده گذاری می نماید، با یک نرخ سود که همان IRR است از محل درآمد سالیانه سود ارایه می نماید. شاخص IRR از جمله پر کاربردترین شاخص های مالی است که می توان با استفاده از آن توجیه پذیری مالی طرح را در مقایسه با شرایط معمول سرمایه گذاری در کشور و آن صنعت خاص بدست آورد. محاسبه شاخص IRR برای یک طرح در ارتباط تنگاتنگ با فرمول محاسبه شاخص NPV می باشد. بر اساس نمودار NPV نسبت به نرخ تنزیل، شاخص نرخ بازده داخلی محل تلاقی نمودار با محور افقی می باشد. لذا شاخص IRR نرخ تنزیلی است که به ازاء آن نرخ تنزیل، شاخص NPV طرح معادل صفر گردد. نجه مورد اشاره برای طرح افزایش سرمایه شرکت بر اساس یازده سال 22 درصد محاسبه شده است.

· ارزش فعلی خالص (NPV) در علم اقتصاد مهندسی، یکی از روش های استاندارد ارزیابی طرح های اقتصادی است. در این روش، جریان نقدینگی (درآمدها و هزینه ها) بر پایه زمان وقوع (درآمد یا هزینه) به نرخ روز تنزیل می شود. به این ترتیب در جریان نقدینگی، ارزش زمان انجام هزینه یا به دست آمدن درآمد نیز لحاظ می گردد.

· ارزش فعلی خالص در محاسبات اقتصادی، اقتصاد مهندسی، بودجه کشورها و مباحث اقتصاد خرد و اقتصاد کلان، تجارت و صنعت به طور گسترده ای به کار می رود. سنجه مورد اشاره برای طرح افزایش سرمایه شرکت بر اساس ده سال 218.129 (با فرض ثابت بودن جریانات نقدی از سال 1396 الی 1401 و برابری آن با جریان نقدی ورودی سال 1395)و با نرخ بازده مورد انتظار 20 درصد محاسبه شده است.

نظرات شما عزیزان:

آمار

وب سایت:

آمار

وب سایت: